В мире финансов и инвестиций существует много видов ценных бумаг. Они служат инструментом для привлечения капитала и обращаются на финансовых рынках. Одним из ключевых аспектов, связанных с ценными бумагами, является их выпуск. Выпуск ценных бумаг – это процесс, посредством которого акционерное общество или эмитент создает и распространяет ценные бумаги с целью привлечения капитала.

Выпуск ценных бумаг может быть различным и зависит от целей эмитента и типа ценных бумаг. Он включает в себя такие этапы, как регистрация и утверждение эмиссии, определение объема и стоимости выпуска, формирование и реализация объема продажи, заключение договоров с инвесторами и прочие процедуры, связанные с эмиссией.

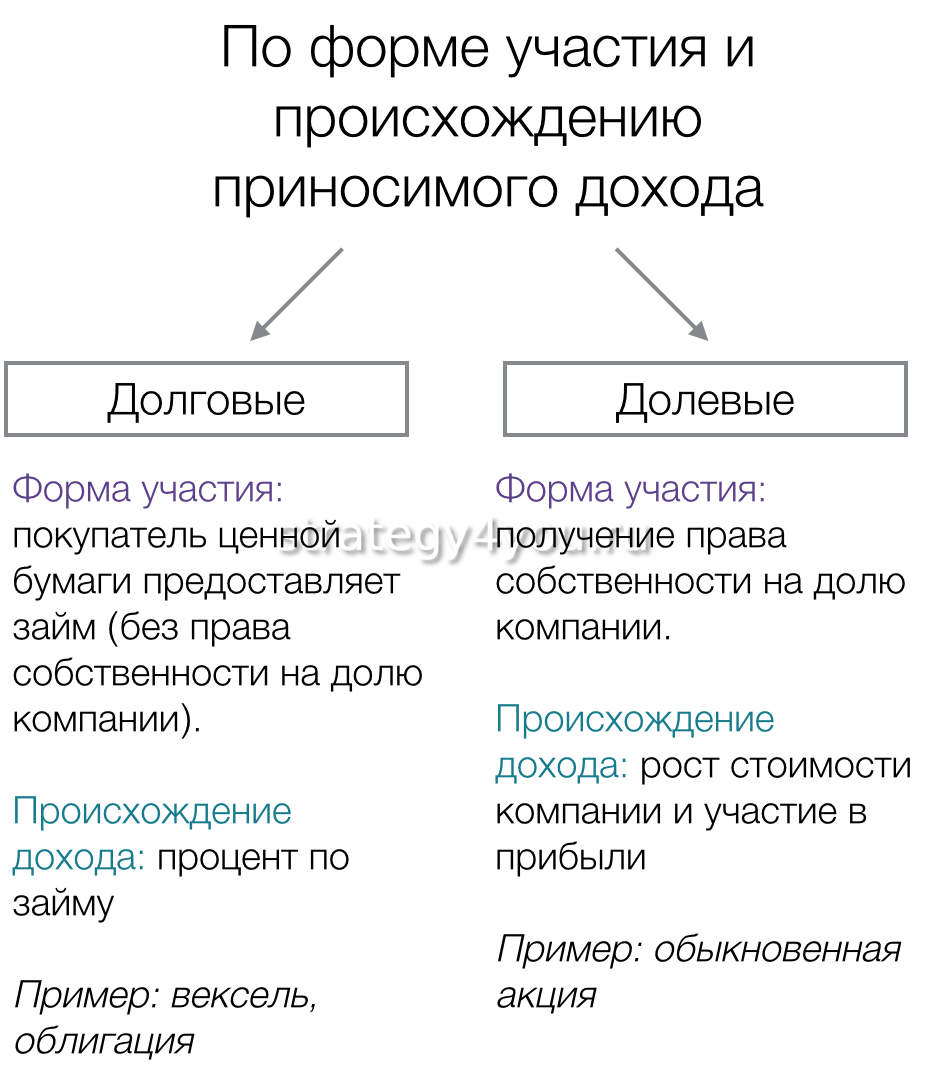

Существуют различные виды выпусков ценных бумаг, среди которых наиболее распространены акции и облигации. Акции представляют собой часть собственности в акционерном обществе, а облигации – долговые обязательства эмитента перед владельцами. Кроме того, выпуски могут быть идентифицированы по времени, инициатору и другим критериям.

Корпорации, государственные органы, муниципалитеты и другие участники рынка активно занимаются выпуском ценных бумаг, чтобы получить финансовые ресурсы для развития и реализации своих проектов. При выборе вида выпуска и подготовке к нему необходимо учитывать особенности ценных бумаг и требования рынка, а также оценивать риски и потенциальные преимущества, связанные с данной эмиссией.

Как называется выпуск ценных бумаг

Выпуск ценных бумаг представляет собой процесс создания и распределения финансовых инструментов на рынке. В зависимости от их характеристик и особенностей выпуски ценных бумаг могут иметь различные названия.

Одним из наиболее распространенных видов выпусков ценных бумаг является публичное размещение. В этом случае эмитент обращается к широкому кругу инвесторов и предлагает им купить акции или облигации компании. Публичное размещение может быть осуществлено через проведение IPO (Initial Public Offering) или SPO (Secondary Public Offering).

Еще одним типом выпуска является приватное размещение. В этом случае ценные бумаги предлагаются ограниченному кругу инвесторов, таким как институциональные фонды или частные лица. Приватное размещение может быть осуществлено при помощи предложения по подписке или приглашения к участию в размещении.

Также существуют выпуски ценных бумаг, которые имеют специальные особенности. Например, конвертируемые облигации позволяют держателям преобразовать свои облигации в акции эмитента. Еще одним типом выпуска является специализированный, такой как выпуск облигаций под залог активов или выпуск валютных облигаций.

В зависимости от целей и потребностей компании, возможны различные виды и названия выпусков ценных бумаг. Каждый из них имеет свои особенности и преимущества, позволяющие эмитенту привлечь капитал и инвесторам получить прибыль от инвестиций.

Разновидности выпуска ценных бумаг

| Разновидность | Описание |

| Акции | Ценные бумаги, представляющие долю в уставном капитале компании. Выпускаются для привлечения инвестиций и предоставления владельцам права влиять на управление компанией и получать дивиденды. |

| Облигации | Ценные бумаги, представляющие собой долговое обязательство эмитента перед владельцами. Выпускаются с целью привлечения кредитных ресурсов и предоставления процентного дохода владельцам в виде купонных выплат. |

| Векселя | Ценные бумаги, являющиеся безусловным обязательством одного лица перед другим лицом об оплате определенной суммы в определенное время. Чаще всего используются в корпоративных или международных коммерческих сделках. |

| Паи инвестиционных фондов | Ценные бумаги, представляющие долю в активе инвестиционного фонда. Выпускаются для привлечения инвестиций и позволяют владельцам получать доход от инвестирования в различные финансовые инструменты. |

| Депозитарные расписки | Ценные бумаги, удостоверяющие право владельца на получение имущества, которое было передано в депозит или на хранение. Обычно используются в качестве инструмента для облегчения оборота товаров и сырья. |

Каждая разновидность выпуска ценных бумаг имеет свои особенности и предназначение. Выбор определенного вида выпуска ценных бумаг зависит от целей и потребностей эмитента, а также от ожидаемой реакции инвесторов и рыночных условий.

Публичный выпуск

При публичном выпуске компания обычно нанимает инвестиционного банка или агента по размещению ценных бумаг. Этот банк помогает компании определить стоимость ценных бумаг и провести процесс размещения. Размещение может проводиться путем инициального публичного предложения (ИПО) или путем вторичного размещения уже существующих ценных бумаг.

| Преимущества публичного выпуска | Недостатки публичного выпуска |

|---|---|

| Получение доступа к большей аудитории инвесторов | Необходимость раскрытия финансовой информации компании |

| Повышение ликвидности ценных бумаг | Увеличение юридической ответственности перед инвесторами |

| Возможность получения дополнительного финансирования для развития компании | Изменение корпоративной структуры и управления |

Публичный выпуск позволяет компаниям привлекать капитал для развития и экспансии, однако сопутствующие требования и потенциальные риски также необходимо учитывать. Предпринимателям и инвесторам важно осознавать все особенности и правовые аспекты, связанные с данным типом выпуска ценных бумаг.

Непубличный выпуск

Такой вид выпуска может быть ограничен определенным кругом инвесторов, будь то физические лица или юридические лица, которые могут удовлетворить определенные критерии или иметь определенный статус (например, квалифицированный инвестор). Непубличный выпуск представляет собой возможность для компаний привлечь финансирование от ограниченного числа инвесторов, сохраняя при этом конфиденциальность и контроль над предоставлением информации о своей компании.

Обычно непубличный выпуск проводится путем предложения ценных бумаг инвесторам напрямую или через посредника, такого как инвестиционный банк или финансовый учреждение. В таком случае, компания может установить собственные условия и правила для приобретения ценных бумаг, такие как минимальный объем инвестиций или период удержания ценных бумаг.

Непубличный выпуск может быть представлен различными видами ценных бумаг, такими как акции, облигации, векселя или депозитные сертификаты. Этот вид выпуска позволяет компаниям привлекать финансирование, чтобы финансировать свою деятельность, расширять бизнес, инвестировать или осуществлять слияния и поглощения. При этом компания сохраняет гибкость и контроль, не подвергаясь обязательствам перед широкой общественностью и не открывая свои финансовые данные.

Особенности выпуска ценных бумаг

1. Форма выпуска: Ценные бумаги могут выпускаться в различных формах, включая акции, облигации, векселя и депозитные сертификаты.

2. Права и обязанности: Каждый вид ценной бумаги имеет свои уникальные права и обязанности для его владельца. Например, акционеры имеют право на получение дивидендов и участие в управлении компанией, в то время как облигационеры имеют право на получение процентных платежей по облигационному займу.

3. Количество выпускаемых ценных бумаг: Количество ценных бумаг, выпускаемых компанией или организацией, может быть ограниченным или неограниченным. Ограниченное количество ценных бумаг может создать дефицит на рынке и повысить их стоимость, в то время как неограниченное количество может способствовать падению их стоимости.

4. Целевая аудитория: Ценные бумаги могут быть выпущены для определенной целевой аудитории, такой как инвесторы, фонды или институциональные инвесторы. Это позволяет компаниям привлечь специфические категории инвесторов, которые соответствуют их финансовым целям и стратегиям.

5. Сроки выпуска: Ценные бумаги могут быть выпущены как на фиксированный срок, так и без определенного срока. Например, облигации могут иметь фиксированный срок погашения, а акции могут быть бессрочными.

6. Цена и стоимость выпуска: Цена ценных бумаг может быть определена на основе различных факторов, таких как спрос и предложение на рынке, финансовое положение компании, стоимость ее активов и прогнозы будущих доходов. Выпуск ценных бумаг может быть осуществлен по номинальной стоимости, по себестоимости или с премией/дисконтом к рыночной стоимости.

7. Гарантия выпуска: Некоторые выпуски ценных бумаг могут быть гарантированы, что обеспечивает дополнительную защиту вложений инвесторов. Гарантии могут быть предоставлены финансовыми институтами или государством.

В целом, особенности выпуска ценных бумаг могут быть различными в зависимости от их вида, формы, сроков и целевой аудитории. Успешный выпуск ценных бумаг требует тщательного анализа и планирования, чтобы удовлетворить потребности и интересы как компании, так и инвесторов.

Определение и характеристики выпуска ценных бумаг

Выпуск ценных бумаг представляет собой процесс, в ходе которого эмитент (юридическое или физическое лицо, выпускающее ценные бумаги) размещает и предлагает на рынке определенное количество этих бумаг для приобретения инвесторам. Выпуск ценных бумаг может происходить с различными особенностями и видами.

Основные характеристики выпуска ценных бумаг включают:

| Вид выпуска | Описание |

|---|---|

| Публичный выпуск | Осуществляется с целью предложения ценных бумаг для приобретения широкому кругу инвесторов через открытый рынок. Публичный выпуск требует соблюдения определенных правил и процедур, установленных соответствующими регулирующими органами. |

| Приватный (клубный) выпуск | Осуществляется с ограниченным кругом инвесторов, обычно для более крупных институциональных или квалифицированных инвесторов. Приватный выпуск позволяет эмитенту более гибко определять условия размещения и не требует полного соблюдения публичных требований. |

| Вторичный выпуск | Осуществляется эмитентом, который уже ранее размещал свои ценные бумаги на рынке. Вторичный выпуск позволяет эмитенту привлечь дополнительные инвестиции или выйти на вторичный рынок ценных бумаг. |

| Конвертируемый выпуск | Предусматривает возможность конвертации ценных бумаг в другие ценные бумаги или активы, определенные в условиях выпуска. Конвертируемые выпуски позволяют инвесторам получить дополнительные преимущества или финансовые инструменты по своему выбору. |

В зависимости от конкретных потребностей эмитента и инвесторов, выпуск ценных бумаг может иметь различные виды и особенности. Основные черты каждого вида выпуска ценных бумаг следует учитывать при принятии решения о приобретении или инвестировании в определенные бумаги.

Роли и обязанности участников выпуска ценных бумаг

- Эмитент – юридическое или физическое лицо, которое выпускает ценные бумаги для привлечения дополнительных финансовых средств. Эмитент имеет следующие обязанности:

- Подготовка и утверждение проекта выпуска ценных бумаг.

- Соблюдение правил и требований, установленных законодательством при проведении выпуска.

- Предоставление информации об эмитенте и ценных бумагах потенциальным инвесторам.

- Оплата необходимых сборов и налогов при регистрации выпуска.

- Уполномоченное лицо по выпуску ценных бумаг – юридическое или физическое лицо, осуществляющее разработку и реализацию процедуры выпуска в поручении эмитента. Его обязанности включают:

- Организацию процесса выпуска ценных бумаг.

- Взаимодействие с различными участниками, такими как регистраторы, брокеры и депозитарии.

- Обеспечение соблюдения законодательства и правил рынка при проведении выпуска.

- Координация работы всех сторон, занятых в процессе выпуска ценных бумаг.

- Регистратор – юридическое лицо, осуществляющее регистрацию прав на ценные бумаги и обслуживание владельцев. Его задачи и обязанности включают:

- Регистрацию выпущенных ценных бумаг и их владельцев в соответствии с требованиями законодательства.

- Ведение реестра владельцев ценных бумаг и обслуживание их.

- Оказание информационной поддержки и консультаций владельцам ценных бумаг.

- Организацию и проведение собраний владельцев ценных бумаг.

- Брокер – профессиональный участник рынка ценных бумаг, действующий от своего имени и за счет клиентов. Он осуществляет куплю-продажу ценных бумаг и сопутствующие операции. Задачи и обязанности брокера включают:

- Предоставление клиентам информации о состоянии рынка ценных бумаг и рекомендаций по сделкам.

- Проведение сделок с ценными бумагами от имени клиентов.

- Организация расчетов и переводов по операциям с ценными бумагами.

- Соблюдение законодательства и правил рынка при осуществлении своей деятельности.

- Депозитарий – юридическое лицо, осуществляющее учет и хранение ценных бумаг. Он выполняет следующие функции и обязанности:

- Учет и хранение ценных бумаг от имени и за счет владельцев.

- Организация передачи и работы с электронными реестрами ценных бумаг.

- Обеспечение конфиденциальности и безопасности ценных бумаг.

- Оказание информационной и консультационной поддержки владельцам ценных бумаг.

Каждый из описанных участников играет важную роль в процессе выпуска ценных бумаг, обеспечивая его эффективное проведение в соответствии с требованиями законодательства и правилами рынка.

Вопрос-ответ:

Какие бывают виды выпусков ценных бумаг?

В зависимости от особенностей, виды выпусков ценных бумаг могут быть различными. Это могут быть эмиссия акций, облигаций, векселей и так далее. Каждый вид выпуска имеет свои специфические особенности и правила, которые регулируют их проведение и функционирование на рынке.

Какие особенности имеют выпуски ценных бумаг?

Особенности выпусков ценных бумаг зависят от вида выпуска. Например, при выпуске акций компания предоставляет своим акционерам долю в капитале и право на получение дивидендов. При выпуске облигаций компания привлекает заемные средства и обязуется выплатить проценты по ним. В каждом случае есть свои условия и требования к порядку проведения выпуска и последующему обращению ценных бумаг.

Как называется разновидность выпуска ценных бумаг, которая предусматривает разделение акций?

Такая разновидность выпуска ценных бумаг называется сплит (split). При сплите акции компании делятся на меньшую денежную единицу, увеличивая тем самым их количество, но уменьшая цену на одну акцию. Это позволяет сделать акции более доступными для малых инвесторов и повысить ликвидность на рынке.

Какие особенности и условия могут сопровождать выпуск векселей?

Выпуск векселей обычно сопровождается некоторыми особенностями и условиями. Например, вексель должен быть подписан должником и содержать обязательство о безусловной оплате определенной суммы в определенный срок. Вексель может быть еще предоставлен на платеж в одном месте или на предъявителя. Вексель также может быть дисконтирован, то есть продан другой стороне с дисконтом, чтобы получить немедленные деньги.